No primeiro ano da pandemia, o comércio brasileiro perdeu 4,0% de sua ocupação, 7,4% das empresas e 7,0% das lojas. Dos 404,1 mil trabalhadores que saíram do setor, 90,4% (ou 365,4 mil deles) estavam empregados no varejo. Nesse segmento, apenas duas atividades, consideradas serviços essenciais durante a crise sanitária, tiveram incremento de pessoal: a de hipermercados e supermercados (1,8 mil pessoas) e a de produtos farmacêuticos, perfumaria, cosméticos e artigos médicos, ópticos e ortopédicos (318 pessoas). Os dados são da Pesquisa Anual de Comércio (PAC) 2020, divulgada hoje (17) pelo IBGE.

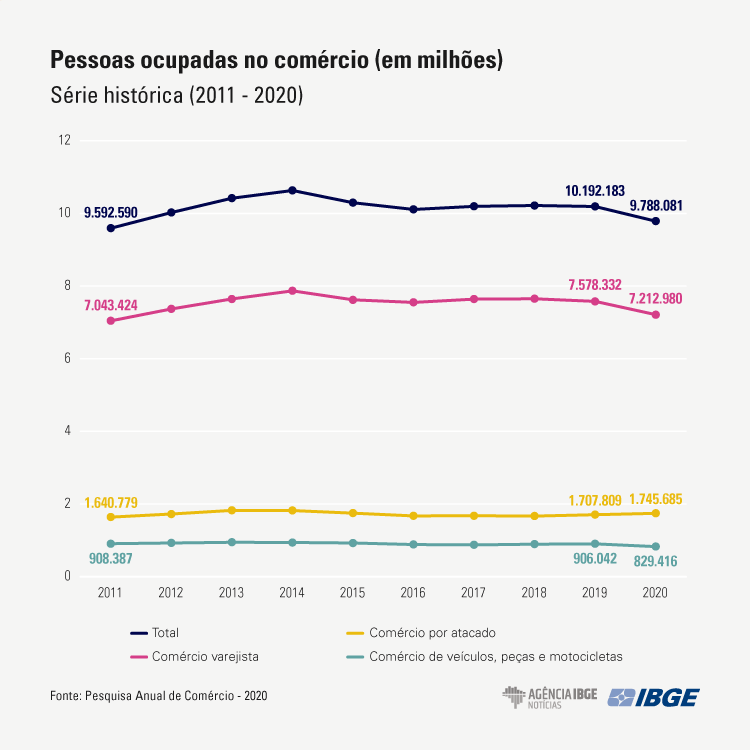

Foi a maior queda na ocupação do comércio, no intervalo de um ano, desde o início da série histórica da pesquisa, em 2007. Também houve queda recorde do número de trabalhadores em dois dos três grandes segmentos do comércio: – 4,8%, no setor varejista, que emprega 73,7% dos trabalhadores do comércio, e -8,5% no segmento de veículos, peças e motocicletas.

Entre as atividades, a maior redução foi de um setor bastante atingido pelas medidas de distanciamento social adotadas para deter a Covid-19. Em um ano, o segmento varejista de tecidos, vestuário, calçados e armarinho sofreu retração de 176,6 mil trabalhadores, o que representa uma perda de 15,3% em seu contingente de ocupados. Além disso, o número de empresas desse setor caiu 15,6%. Isso corresponde a 32,6 mil estabelecimentos comerciais.

“O volume expressivo da queda nesse setor chama a atenção e representa de forma significativa aquelas lojas que tiveram suas atividades mais afetadas pela necessidade de isolamento social, seja no comércio popular, seja em shoppings. Todos esses estabelecimentos onde a venda presencial é muito importante para experimentar a mercadoria sentiram os efeitos da pandemia de forma mais acentuada nesse primeiro ano”, explica a gerente de Análise Estrutural do IBGE, Synthia Santana.

Outras fortes retrações de ocupação ocorreram nos setores varejistas de produtos alimentícios, bebidas e fumo (-81,5 mil trabalhadores) e de material de construção (-59,7 mil). Nesse primeiro segmento, estão as lojas especializadas, como os empórios, padarias e comércios de bebidas.

“Essa atividade, mesmo sendo considerada essencial na pandemia, registrou queda na comparação com 2019. Um dos fatores que podem explicar esse resultado é que a ida menos frequente a estabelecimentos comerciais, por causa da necessidade de isolamento social, fez com que os consumidores concentrassem suas compras em empresas com uma gama mais diversificada de produtos, como é o caso de hiper e supermercados”, analisa a pesquisadora.

Entre os três grandes segmentos investigados pela pesquisa, apenas o atacado teve aumento nessa comparação (2,2%, ou mais 37,9 mil trabalhadores), influenciado especialmente pelas contratações em três atividades: madeira, ferragens, ferramentas, materiais elétricos e material de construção (10,0%), produtos alimentícios, bebidas e fumo (4,4%) e mercadorias em geral (6,1%).

Esse resultado tem relação com o tipo de empresa que é considerado atacadista. Na pesquisa, para ser definida como varejista, a empresa deve vender os seus produtos diretamente ao consumidor final, para uso pessoal e doméstico. Já no atacado, a negociação é feita com outros estabelecimentos ou órgãos da administração pública. Em 2020, o setor atacadista foi impactado de forma positiva pelos resultados do comércio exterior.

“O atacado foi um pouco mais resiliente diante do primeiro ano de pandemia. As exportadoras, por negociarem diretamente com outras empresas ou entidades, fazem parte do atacado. O fato de, em 2020, o comércio internacional ter apresentado um comportamento mais expressivo também eleva o setor atacadista a resultados que divergem um pouco do que foi exibido pelo varejo, que teve queda no número de empresas e de pessoas ocupadas”, afirma Synthia.

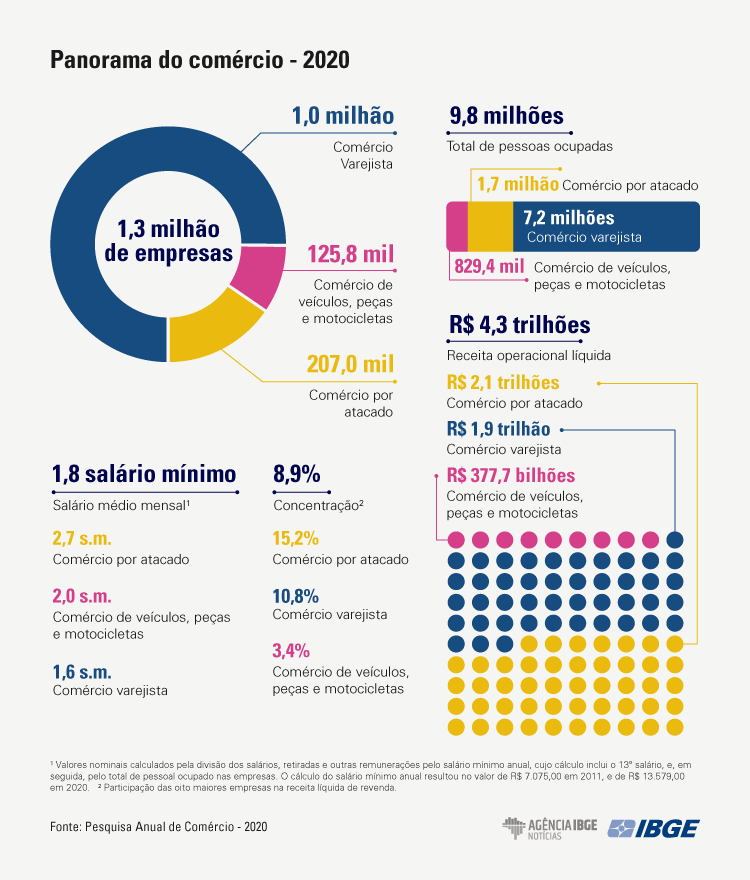

Com a o recuo na ocupação, o comércio empregava 9,8 milhões de pessoas em 2020, sendo 7,2 milhões no varejo, 1,7 milhão no atacado e 829,4 mil no comércio de veículos, peças e motocicletas. Foi a primeira vez, desde 2011, que a atividade comercial como um todo tinha um contingente menor que 10 milhões de trabalhadores.

Número de empresas tem queda recorde

Assim como na ocupação, a retração no total de empresas comerciais foi recorde tanto em termos percentuais quanto em números absolutos. Com a queda de 7,4%, havia no país, em 2020, 1,3 milhão de empresas comerciais, o segundo menor número desde o início da série histórica da pesquisa, atrás apenas do registrado em 2007. Enquanto no varejo (-8,7%) e no comércio de veículos, peças e motocicletas (-9,9%), muitas empresas tiveram que fechar as portas, no atacado, o ano foi de avanço (1,3%).

“Entre 2019 e 2020, houve uma queda substancial de 106 mil empresas no comércio do país. Para efeitos de comparação, em 2015, ano de recessão econômica, a queda foi de 16 mil empresas. No ano seguinte, ainda no biênio da crise, houve retração de mais 25 mil. O que temos durante o primeiro ano da pandemia é uma queda com efeito quatro vezes maior. Esse número de empresas no comércio já vinha sendo reduzido por própria estratégia de algumas delas, mas a crise econômica potencializou esse comportamento”, pontua a pesquisadora.

Synthia ainda detalha que as medidas de isolamento social provocaram uma adaptação na forma como as empresas comercializam os produtos. “Muitas modificaram a forma de entrega, como a retirada por drive thru e o envio em casa. Entre as empresas em que essa mudança não foi possível, houve uma perda significativa, como no segmento de tecidos, vestuário, calçados e armarinho, que tem uma experiência de compra que exige mais o toque do produto e a experimentação”, avalia.

Remunerações caem em 2020

A remuneração dos trabalhadores do setor comercial em 2020 totalizou R$ 241,6 bilhões. Já o salário médio mensal passou de 1,9 salário mínimo (s.m.), em 2019, para 1,8 s.m, no ano seguinte. As remunerações mais baixas foram relativas aos representantes e agentes do comércio (1,1 s.m.), ao comércio varejista de produtos alimentícios, bebidas e fumo (1,3 s.m.) e ao comércio varejista de tecidos, vestuário, calçados e armarinho (1,3 s.m.).

“É interessante notar que essa tendência de redução de remuneração do comércio é puxada pelas atividades que pagavam salários mais elevados, como é o caso de combustíveis e lubrificantes, setor que em dez anos teve uma perda bastante significativa (- 2,3 s.m.) e de máquinas aparelhos e equipamentos (-0,7 s.m.). São atividades que empregam bastante gente e pagavam salários mais altos. Por isso acabam puxando essa média para baixo”, destaca a gerente.

No atacado, a maior parte das atividades pagou salários médios maiores do que a média do comércio. Entre elas estavam os setores de combustíveis e lubrificantes (5,1 s.m.), de máquinas, aparelhos e equipamentos, inclusive TI e comunicação (4,1 s.m.) e de produtos farmacêuticos, perfumaria, cosméticos e artigos médicos, ópticos e ortopédicos (3,6 s.m.).

Setor atacadista responde por maior parte da receita operacional líquida

Em 2020, o comércio totalizou R$ 4,7 trilhões em receita bruta, dos quais R$ 2,3 trilhões foram gerados no comércio por atacado, R$ 2,1 trilhões no comércio varejista e R$ 394,3 bilhões no comércio de veículos, peças e motocicletas. Sem as deduções, como impostos e abatimentos, há a receita operacional líquida, que foi de R$4,3 trilhões. A maior parte desse valor foi gerada no comércio por atacado (47,4%), seguido pelo comércio varejista (43,9%) e pelo comércio de veículos, peças e motocicletas (8,7%).

Em dez anos, o setor automotivo passou de 14,7% para 8,7% de participação na receita operacional líquida. No mesmo período, o atacado ganhou 3,6 p.p. de participação e o varejo, 2,4 p.p. Synthia Santana explica que o declínio da participação do setor de veículos ocorreu principalmente no período de recessão, em 2015 e 2016, e que voltou a cair de forma significativa em 2020.

“É um segmento que está em declínio em função de crises sucessivas enfrentadas pela economia brasileira, seja por componentes internos ou externos. No comércio, os componentes internos acabam tendo um pouco mais de influência nesses resultados, porque afetam a capacidade das famílias de fazerem um planejamento sobre seus orçamentos e investimentos em itens domésticos como é o caso do automóvel, que compromete a renda por bastante tempo. Essa falta de capacidade de previsibilidade de futuro e incerteza de renda afetam bastante a aquisição de itens de maior valor”, diz.

Entre os grupamentos de atividades, os três com maior participação na composição da receita operacional líquida foram o de hipermercados e supermercados (13,6%), o de comércio por atacado de combustíveis e lubrificantes (10,1%) e o de comércio por atacado de produtos alimentícios, bebidas e fumo (8,5%). Em dez anos, as distribuidoras de combustíveis e lubrificantes perderam 1,1 p.p. na receita operacional líquida, enquanto os hipermercados e supermercados avançaram 3,0 p.p. alcançando, nesse período, o primeiro lugar no ranking. Em 2020, o comércio por atacado de alimentos, bebidas e fumo (8,5%) ultrapassou o comércio varejista de combustíveis e lubrificantes (7,2%).

Margem de comercialização foi de R$942,7 bilhões em 2020

A margem de comercialização, diferença entre a receita líquida de revenda e o custo de mercadorias vendidas, foi de R$ 942,7 bilhões em 2020. A maior parte dessa soma foi obtida pelo varejo (R$511,7 bilhões), enquanto o atacado registrou R$364,5 bilhões e o comércio de veículos, peças e motocicletas, R$ 66,5 bilhões. Esse indicador serve de parâmetro para a rentabilidade de um determinado segmento comercial.

Em média, a taxa de margem de comercialização das empresas foi de 28,8% em 2020

A pesquisa também aponta a taxa da margem de comercialização, que é a divisão da margem de comercialização pelo custo das mercadorias vendidas. Esse percentual indica a capacidade de elevação de receita líquida de vendas acima dos custos com aquisição de mercadoria e da variação de estoques. Quanto mais alta a taxa, maior é o poder de determinação de preços de um segmento comercial.

Em 2020, em média, a taxa de margem de comercialização das empresas foi de 28,8%. Essa média foi de 37,4% no varejo, 22,7% no atacado e 22,4% no comércio de veículos, peças e motocicletas. As cinco maiores taxas foram de atividades varejistas: tecidos, vestuário, calçados e armarinho (80,0%), artigos culturais, recreativos e esportivos (62,8%), produtos farmacêuticos, perfumaria, cosméticos e artigos médicos, ópticos e ortopédicos (60,7%), produtos novos e usados sem especificação (52,7%) e informática, comunicação e artigos de uso doméstico (52,2%).

Mas, em relação a 2019, quatro desses segmentos sofreram redução nesse indicador, com destaque para o comércio varejista de produtos novos e usados sem especificação (-7,2 p.p.).

Por outro lado, entre as menores taxas de margem de comercialização estão o comércio por atacado de combustíveis e lubrificantes (6,8%), o comércio de veículos automotores (13,0%) e o comércio por atacado de matérias-primas agrícolas e animais vivos (15,4%), setores em que os preços de revenda são próximos dos custos de aquisição das mercadorias.

Cai participação do Sudeste na receita bruta de revenda do país

Pela primeira vez na série histórica da pesquisa, o Sudeste representou menos de 50% da receita bruta de revenda do país. Em 2020, essa região respondeu por 49,4% dessa receita, 50,7% do pessoal ocupado e 47,7% das unidades locais das empresas comerciais. Desde 2011, ela foi a região com maior perda de participação em cada um desses componentes, com destaque para a redução de 3,5 p.p. em sua proporção na receita. Essa queda foi acompanhada por um aumento de participação do Centro-Oeste (9,2% para 11,0%) e Sul (de 19,4% para 20,9%).

No caso da mão de obra, com a redução da concentração no Sudeste, a participação de todas as outras regiões cresceu: Sul (0,7 p.p.), Centro-Oeste (0,4 p.p.), Norte (0,2 p.p.) e Nordeste (0,2 p.p.).

Embora o Nordeste reunisse 17,0% da mão de obra no comércio do país, a participação dessa região foi de apenas 12,7% no total de salários, retiradas e outras remunerações. Essa foi também a região que pagou a menor remuneração média mensal (1,4 s.m.), enquanto o Sudeste pagou a maior (2,0 s.m.). Nas últimas dez edições da PAC, as duas regiões mantiveram essa situação.

Mais sobre a pesquisa

A PAC é realizada pelo IBGE desde 1996 e retrata aspectos estruturais do setor comercial do país. As informações divulgadas são significativas para análise e planejamento das empresas do setor privado e dos diferentes níveis de governo. Anualmente, a PAC apresenta os principais resultados das empresas comerciais brasileiras, que são divididas em três segmentos: comércio de veículos, peças e motocicletas; comércio por atacado; e comércio varejista. Para identificar mudanças estruturais, há a comparação entre resultados de uma série de dez anos. Os resultados podem ser consultados para Brasil, Grandes Regiões e Unidades da Federação.